Performance responsable

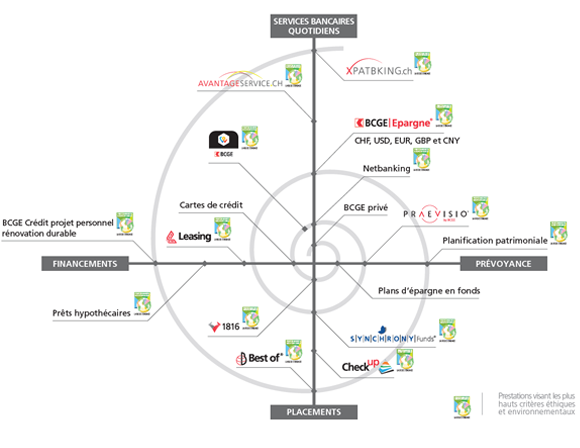

Un choix de prestations visant les plus hauts critères éthiques et environnementaux.

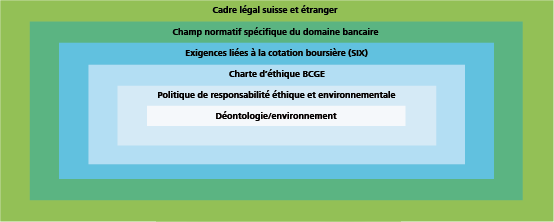

Ligne de conduite

- La banque est un projet public privé qui soutient le développement économique de Genève et de sa région.

- La banque crée de la valeur pour toutes ses parties prenantes.

- La banque offre à ses clients le choix entre des prestations classiques ou des prestations “responsables“.

- Brochure performance responsable

- Finance durable : les vraies exigences

Cadre de l'action

La BCGE s’engage auprès de ses parties prenantes:

Les actionnaires

La BCGE s’engage auprès de ses actionnaires en les motivant par des résultats élevés, une politique de distribution bien équilibrée et une cotation sur le marché des capitaux qui constitue un gage de transparence et impose un code de conduite très exigeant.

Les clients

La BCGE s’engage sur le long terme auprès de ses clients et de leur cercle familial en respectant leurs intérêts, en leur apportant une qualité de conseil de très haut niveau et une communication transparente.

Les collaborateurs

La BCGE s’engage avec loyauté et respect auprès de ses collaborateurs en les soutenant dans leur développement personnel et en les traitant de manière non discriminatoire.

La communauté

La BCGE s’engage auprès de la communauté notamment en distribuant équitablement ses services, en soutenant les activités sociétalement responsables, en créant de la valeur pour les collectivités publiques ou encore en exerçant sa mission légale de contribution au développement de l’économie. Dans le domaine du financement et du placement, elle veille à ne pas soutenir des projets contraires à ses principes de responsabilité sociétale.

Une gamme de prestations stratégiques pour particuliers

Placements

Construit sur les mêmes principes que ses ainés, le mandat Best of ESG permet dès CHF 100'000 de profiter d’une expérience confirmée de près de 20 ans. Ce mandat, compatible avec les exigences de la finance durable, est disponible en CHF dans 4 profils d’investissement, qui dépendent du profil de risque de chaque investisseur : défensif, équilibré, dynamique ou world equity. L’allocation d’actifs est similaire à celle des Best of classiques.

Les fonds investissent à long terme dans environ 30 valeurs secondaires suisses (entreprises cotée hors SMI) choisies notamment sur la base de critères durables. Pour être sélectionnées, les entreprises doivent ainsi présenter des qualités financières, sociales et environnementales à la fois globalement équilibrées et individuellement supérieures à la moyenne.

Le fonds investit dans des obligations de la Confédération pour au minimum deux tiers de sa valeur. Le solde peut être investit en obligations ou autres titres de créance émis ou garantis par une collectivité de droit public suisse ou par une centrale d’émission de lettres de gage.

Avec la plateforme 1816, pilotez vos investissements en bourse de manière autonome. Intégrée dans Netbanking et BCGE Mobile Netbanking, 1816 est à la fois dématérialisée, simple, pratique et avantageuse.

Code de conduite

Le label interne "Performance responsable" est réservé à des prestations qui répondent à une multitude de critères sélectifs. Nos principes sélecteurs sont les suivants:

- Choix par l’investisseur de ses critères de sélection et pas par la technocratie de l’investissement durable

Face à la multitude de contraintes et d’exigences que l’on peut appliquer à une entreprise, il faut faire des choix. Des choix qui appartiennent en premier lieu au client investisseur et qui n’ont pas à être confisqués par des think tanks bien pensants privés ou publics. La polémique carbone-éoliennes-nucléaire, par exemple, sépare de nombreux investisseurs. Chaque investisseur formulera sa vision et ce sont ses préférences qui imprimeront les contraintes sur le portefeuille. C’est ensuite au gestionnaire de rechercher des solutions de sélection et de filtrage. - Le filtrage ESG doit impérativement mener à une meilleure performance financière à long terme

Les champs d’application de l’approche ESG sont de natures très diverses. Il convient donc d’inventorier les thèmes et de hiérarchiser les priorités en visant en premier lieu l’amélioration de la performance du portefeuille.

Il y a aussi nombre de dilemmes qu’il faut trancher. Quid, par exemple, de l’impact investing sensé favoriser une cause idéale et dont l’effet serait de détériorer la performance d’une caisse de pension. De notre point de vue, un tel cas sort du périmètre ESG pour rejoindre celui de la philanthropie qui procède d’une toute autre logique (gratuité, anonymat).

Par ailleurs, “d’innombrables travaux académiques étudiant la relation entre la responsabilité sociale de l’entreprise et la performance d’une action présentent des conclusions contradictoires en la matière1. En absence de preuve scientifique, positive ou négative, nous postulons tout de même qu’une conduite exemplaire de l’entreprise contribue à améliorer ses chances de performance. Elle doit donc faire l’objet d’un examen attentif par l’analyste de l’entreprise et de son titre. -

Plutôt inciter que sévir

Les plus activistes des investisseurs à prétention ESG montent au front et utilisent un vocabulaire volontiers combatif. Ils interviennent sentencieusement lors d’assemblées générales pour exercer des pressions. Certains gestionnaires indiciels, prisonniers de leur méthode “all inclusive”, recyclent ainsi le discours ESG et procèdent à des démonstrations de force pour justifier la détention de certaines positions que leurs propres critères les obligeraient à vendre. En réalité, l’activisme actionnarial présente un bilan plutôt mitigé. En tout état de cause, il devrait rester dans le registre de l’incitation plutôt que dans celui de la contrainte et de l’affrontement.

-

Voter avec ses pieds

Expression attribuée à Ronald Mc Donald; c’est la meilleure façon d’exprimer une insatisfaction financière ou déontologique à l’égard d’une entreprise cotée, elle consiste à s’abstenir d’acheter ses actions. Par contre, l’activisme fondamentaliste est basé sur une contradiction: il incite les investisseurs à acheter le plus possible d’une action d’une entreprise critiquable. Il veut ainsi rassembler le plus possible de voix: logique. Mais ce faisant, il expose les mêmes investisseurs au risque de la position faible pendant toute la durée de l’opération et s’il échoue à faire valoir le changement demandé le risque est encore accru... Nous conseillons aux investisseurs de faire plutôt usage de leurs pieds et de se montrer très sélectifs, laissant aux investisseurs forcés de par leur mode de placement, comme l’indiciel, se débrouiller avec les entreprises à problèmes...

-

Examiner une entreprise dans sa totalité

La gestion active consiste à sélectionner sévèrement les actions d’un portefeuille. Les analystes doivent apprécier l’entreprise dans son ensemble. Analyser séparément le volet financier du volet gouvernance ou stratégie n’a pas beaucoup de sens. L’expert analyste doit construire une recommandation d’achat, de conservation ou de vente du titre sur la base d’une multitude de critères et dans des contextes sensiblement différents d’une société à l’autre. Différents filtres et modèles de scoring seront engagés, mais seulement comme aide à la décision. In fine, il doit engager son jugement et sa réputation d’expert.

-

Soumettre la performance ESG à une appréciation externe

Plutôt que de labelliser elle-même ses instruments de placement, la banque a opté pour une politique de notation externe de ceux-ci dans le domaines des paramètres ESG. Il s’agit ici d’échapper à tout reproche de manque d’objectivité, voir au risque d’un discours exagérément optimiste sur les effets supposés sur l’environnement d’une approche d’investissement. La banque a sélectionné un système de notation très avancé et global. Elle étend progressivement ce principe de notation à tous ses produits d’investissements, les fonds en premier lieu et certaines catégories de mandats. Ainsi, les clients disposent d’un outil de contrôle et de mesure de “performance ESG“ sur les produits concernés à dates régulières. Ce dispositif permet un dialogue concret et factuel entre investisseur et conseiller en vue de paramétrer et d’ajuster le portefeuille aux objectifs qualitatifs ESG.

1 “Données ESG: popularité croissante et risques associés” N.Jamet, Senior Analyst, RAM, Agefi, 18.07.18, p16.

Nous vous invitons à consulter les sites bcge.ch, synchronyfunds.ch, avantageservice.ch et particulièrement nos brochures téléchargeables en ligne pour obtenir des informations détaillées au sujet de notre gamme de prestations

Plus de 20 années d’engagement et d’innovation

Comment procéder pour s’équiper, emprunter, investir, se faire conseiller, s’informer ou se protéger en visant les plus hauts critères éthiques et environnementaux?

Vous êtes client de la BCGE

- Contactez votre conseiller BCGE

- Rendez-vous en ligne sur bcge.ch

Vous n’êtes pas encore client de la BCGE

- Contactez-nous 058 211 21 00 du lundi au vendredi de 7h30 à 19h30, samedi de 9h00 à 16h00 et dimanche de 9h00 à 13h00

- Ecrivez-nous via le formulaire de contact

- Rendez-vous en ligne sur bcge.ch

- Rendez-vous en ligne sur avantageservice.ch

- Rendez-vous en ligne sur synchronyfunds.ch

Glossaire

Développement durable: Conception de la croissance économique envisagée dans une perspective de long terme et intégrant les contraintes liées à l’environnement et au fonctionnement de la société.

ESG – Environnement, Social et Gouvernance:

- Environnement: prise en compte de l’ensemble des problématiques liées à l’impact des activités humaines sur la nature et la génération de risques environnementaux.

- Social: considère l’organisation des interactions sociales, incluant des facteurs tels que le genre, les droits de l’homme, les relations avec la communauté civile.

- Gouvernance: s’intéresse à l’alignement des intérêts entre apporteurs de capitaux et dirigeants d’entreprises.

ISR: Investissement Socialement Responsable

RSE: Responsabilité Sociale des Entreprises